Lembrando que a isenção ocorre só para quem recebe menos de R$ 1.903,99 ao mês — o que deveria valer, se as correções fossem devidamente realizadas, para quem recebesse menos de R$ 3.689,94. Ou seja: muito mais gente se enquadraria como isento.

Mas, como a realidade do brasileiro ainda está longe desse cenário, é melhor ficar de olho nas datas para preencher e enviar seu IR o quanto antes e evitar cair na malha fina. Neste ano, as pessoas terão uma semana a menos para entrega, então é melhor ficar atento aos prazos e evitar deixar tudo para a última hora.

Download e instalação Antes de começarmos, um aviso importante: Cuidado com sites não-oficiais ou desconhecidos. Como aproximadamente 30,5 milhões de brasileiros, segundo expectativa do governo, estão correndo para baixar o app, ciber criminosos se aproveitam da demanda para publicar, sob a máscara do programa gerador, malwares e apps maliciosos, sequestradores de dados. A dica é baixar o programa direto do site da Receita Federal.

Ao entrar no site da Receita, você poderá escolher o sistema operacional de sua preferência. O passo a passo é o mesmo para Windows, Linux, Solaris, Android e iOS. O requisito é que a Máquina Virtual Java (JVM), versão 1.8 ou superior, esteja instalada, pois programa foi desenvolvido nesta linguagem. Pode ser necessário reiniciar o seu navegador após a instalação.

Documentação

Antes de começar, tenha em mãos seus informes de rendimento (solicite no seu trabalho ou faça o download pelo internet banking, declarando todas as contas bancárias que você tiver), além de:

– Extratos bancários de contas e pagamentos do INSS;

– Envelopes de seus pagamentos, férias, 13º e outros rendimentos atuais e passados;

– Comprovantes de despesas;

– Comprovantes de benefícios da previdência;

– Comprovantes de saúde e educação, como escola, cursos, planos de saúde, consultas e procedimentos;

– Rendimentos tributáveis e não tributáveis nos fundos de investimento;

– Comprovantes de compra/venda de bens (veículos, imóveis etc.);

– Comprovantes de quaisquer transações envolvendo lucro ou ganho obtido.

É importante ter atenção redobrada ao preencher os dados e evitar qualquer erro de digitação — ou você pode cair na malha fina por descuido.

Lembrete importante: Se você já tem a declaração passada salva no computador, pode importar os dados e economizar tempo. Basta abrir a guia Importação e carregar o arquivo.

Primeiro passo: Preenchimento das Fichas

Temos dois modelos disponibilizados para preenchimento: O completo e o simplificado. Nós vamos usar, para este tutorial, a primeira opção para mostrar as diversas deduções envolvidas.

“O desconto simplificado está limitado a 20% dos rendimentos tributáveis da declaração. Se esses 20% forem maiores que 16.754,34, prevalece o valor do limite”, informa.

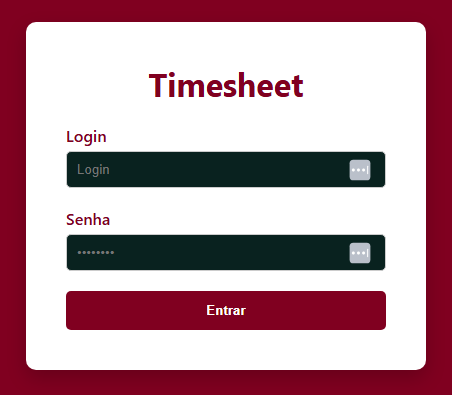

Ao abrir o programa, você vai se deparar com a seguinte tela:

Aqui, você pode optar por criar uma nova declaração, do zero, importar os dados da declaração do ano passado ou importar uma declaração preenchida anteriormente (se você já tiver dados enviados à receita ou salvos em declarações passadas, escolha uma destas opções). Para todos os efeitos, vamos partir do zero neste tutorial.

Identificação do contribuinte

Primeiro passo: escolha se vai fazer uma declaração original ou retificadora. Vamos partir do princípio, neste exemplo, de uma declaração original.

Depois, preencha seus dados com nome, CPF, data de nascimento, título de eleitor, endereço e ocupação. As fichas da declaração seguem abaixo.

Dependentes e Alimentandos

Nestas seções, você vai listar seus dependentes e alimentandos (se houver) com o CPF de cada um, além dos rendimentos tributáveis relacionados a eles. Lembrando que o valor limite é de R$ 16.754,34. Se não houver o preenchimento, a declaração não vai ser impedida de ser enviada.

E se o dependente não tiver CPF?

Em alguns municípios, já existe a inscrição do CPF na certidão de nascimento da pessoa. Caso você não tenha o CPF da criança, temos algumas alternativas, você pode conseguir o CPF do dependente através dos Correios, da Caixa Econômica Federal ou da própria Receita Federal, pagando uma taxa de aproximadamente R$ 7.

Rendimentos tributáveis

Tal como no ano passado, nestas áreas de rendimentos tributáveis, você vai incluir tudo aquilo que significou ganho recebido de pessoa jurídica em 2018. Salários, benefícios, décimo-terceiro etc. será contabilizado nas duas abas, de titular e de dependentes. Muita atenção para não esquecer de incluir esses últimos, caso tenha. Para adicionar, clique em Novo.

Na próxima seção, se tiver ganhos de pessoas físicas ou do exterior, você também deverá incluí-los tanto para titular quanto para dependentes, com nome de quem pagou e de quem recebeu.

Rendimentos Isentos e Não Tributáveis

Nesta ficha, o contribuinte irá preencher itens como rendimento da caderneta de poupança, indenização de seguro por roubo, lucros e dividendos recebidos, bolsas de estudo e seguro-desemprego. Todos os ítens que entram nessa parte estão discriminados no menu do aplicativo na hora do preenchimento. Basta clicar em Novo para adicionar.

A cada novo item, você deverá preencher corretamente: beneficiário, fonte pagadora (CNPJ e nome) e, por último, o valor.

Rendimentos

Rendimentos Sujeitos à Tributação Exclusiva/Definitiva

Se você, em 2018, realizou aplicações financeiras, recebeu mais dinheiro sobre capital próprio e/ou participou de lucros e resultados, deverá deduzir tudo no Imposto de Renda na seção de Rendimentos Sujeitos à Tributação Exclusiva/Definitiva. Preenchê-los na declaração é importante para ficar em dia com o fisco. Como nas opções anteriores, basta clicar em Novo para incluir os itens.

Proceda da mesma maneira com os Rendimentos Tributáveis recebidos de PJ (Imposto com Exigibilidade Suspensa) e Rendimentos Recebidos Acumuladamente.

Imposto Pago/Retido

Se você pagou imposto complementar no ano passado, deverá deduzir a soma de todos os campos 7 dos DARFs gerados. Se por acaso você ou seus dependentes realizaram o pagamento no exterior, também poderá deduzi-lo no programa da Receita. Para saber mais sobre o preenchimento desse último item, você pode consultar a ajuda no próprio aplicativo.

Impostos retidos na fonte também são calculados nesta mesma aba do programa gerador, bem como os dados do Carnê-Leão (sempre levando em conta o titular e dependentes).

Pagamentos e Doações (efetuadas em 2018 ou na declaração)

Todos os pagamentos efetuados no ano-calendário de 2018 podem ser deduzidos, desde que se enquadrem na tabela e possuam recibo. Aqui nesta seção, o titular (dependentes e alimentandos, também) pode incluir itens como honorários de advogados, despesas com profissionais da saúde no Brasil ou no Exterior, previdência complementar, pensão alimentícia etc. Basta selecionar um item correspondente da lista e preenchê-lo com os dados do prestador de serviço/instituição e, se quiser, você ainda importar arquivos do plano de saúde (verifique com seu convênio, se possuir).

Um processo similar pode ser feito na lista de doações, na aba seguinte à de Pagamentos. A cada novo item, clique no botão Novo e preencha os campos necessários de acordo com os dados do beneficiário.

Se quiser, você pode cadastrar doações diretamente na declaração. Essa guia serve para contribuintes que desejam destinar verbas a fundos nacionais, distritais, estaduais ou municipais de amparo à criança e ao adolescente.

Bens e direitos

Esta aba funciona de maneira bem semelhante às seguintes, de dívidas e ônus, espólio e doações políticas. Basta clicar em Novo e seguir com o preenchimento.

Imóveis, lojas, dinheiro em espécie, VGBL, título de clube, consórcio não contemplado e tudo o que significar finanças acumuladas pode e deve ser declarado. Ao preencher esta seção, você será apresentado a todas as opções para incluir com valor e discriminação, tudo por data. É só clicar em Novo a cada item.

ATENÇÃO: Ao declarar seus imóveis, tome cuidado com a área total — o preenchimento mudou em 2019. No caso de prédios, galpões, casas ou construções deve constar a área do imóvel construída. No caso de apartamento, sala, loja e outros, como garagem ou depósito no imóvel, tem que constar a área do imóvel privativa.

Inclusive, deve-se prestar muita atenção ao importar esses dados de imóveis da declaração do ano-calendário passado. No ano anterior, cada um preencheu de forma diferente. Muito embora seja facultativo, ainda, constar essas informações, o alerta é necessário.

Dívidas e Ônus Reais

Toda sorte de empréstimos, débitos e ônus no nome do titular da declaração também devem ser inseridos. Pelo programa gerador, é possível detalhar a situação desde 31/12/2017 até 31/12/2018, com o valor pago referente ao ano-calendário da declaração.

Espólio

Se você é inventariante, também precisa colocar o espólio na declaração do seu imposto de renda, já que é o responsável legal pelos bens. Para preencher a aba Espólio, basta inserir nome, CPF e endereço.

Doações a partidos políticos e candidatos

2018 foi ano eleitoral e, caso você tenha contribuído com o fundo de campanha de alguém ou de algum partido, deve colocar o valor na sua declaração. Aqui, é só preencher com CNPJ e nome (do partido ou candidato), além, claro, do valor doado.

Importações

Esta aba pode ser uma mão na roda caso você já tenha os dados arquivados de outros programas, como Carnê-Leão, ganhos de capital, atividade rural, informe de rendimentos e informe do seu plano de saúde. Importar os arquivos facilita bastante na hora de preencher a declaração.

Ao clicar em Importar, um prompt logo se abrirá para que você localize os arquivos e os selecione. Dê Ok para efetuar a importação.

Quase lá…

Ok, a esse momento você já deve ter preenchido vários itens na sua declaração e pode ser que algum tenha passado batido, certo? Para se certificar, clique em Verificar Pendências que o programa vai te mostrar quais campos indicativos estão errados ou não foram preenchidos. Lembrando que essa opção não checa valores, apenas dados obrigatórios que foram inseridos incorretamente ou deixados em branco.

Deixamos alguns erros propositais no tutorial para ilustrar como a verificação funciona. Ela também envia avisos. Veja só:

Você preencheu todas as fichas principais. Agora, o programa gerador conta com mais três abas preenchíveis:

– Atividade Rural;

– Ganhos de Capital;

– Renda Variável.

Falaremos brevemente sobre cada uma delas a seguir.

Segundo passo: Atividade Rural

Só se deve preencher esta parte quem trabalha no campo; se não for este o seu caso, pule para o terceiro passo.

Seguindo o mesmo esquema de preenchimento das fichas, você agora irá, com muita atenção, detalhar o que aconteceu no campo e que te rendeu ou custou dinheiro. A renda aqui é declarada da seguinte forma:

A) se você apurou resultado positivo da atividade rural;

B) se você obteve receita superior a R$ 142.798,50, em 2018, como participação nas receitas brutas de propriedades rurais (em parceria ou em condomínio);

C) se você deseja compensar prejuízos de 2018 e anos anteriores.

Receitas e despesas

Preencha a tabela do programa com a receita bruta e a despesa em cada mês de 2018 (no Brasil e no Exterior).

Apuração do resultado

De posse de suas finanças, nesta parte, você deverá informar o saldo de prejuízos dos anos anteriores que deseja compensar e fazer o cálculo de receita e despesa, para depois optar pela forma de apuração do resultado tributável: se com 20% sobre a receita bruta total ou diretamente sobre o resultado.

Aqui também você apura o resultado sobre o qual não incidirá imposto.

Movimentação do rebanho

Os valores em reais sobre aquisições, perdas, nascimentos, vendas e estoque de animais serão preenchidos aqui.

Bens da atividade rural

Maquinário agrícola, imóveis, culturas e instalações também serão discriminados, com seus respectivos valores.

Dívidas da atividade rural

Com base na situação da dívida no ano-calendário de 2018, preencha os itens e discrimine cada um deles.

Importação da AR 2018

Se você está na atividade rural há mais de um ano, provavelmente já fez e enviou sua declaração de imposto de renda. É possível simplificar o preenchimento e importar os dados anteriores no programa gerador. Basta tê-los no computador.

Terceiro passo: Ganhos de Capital

Aqui o declarante irá detalhar, se houver, todos os ganhos que acumularam renda em 2018, significando ganhos. São eles:

-Bens Imóveis;

– Direitos/Bens Móveis;

– Participações Societárias;

– Moedas em espécie.

Quarto passo: Renda Variável

É investidor? Trabalha com bolsa de valores? Então deverá preencher esta seção. Do contrário, pode pular.

Na declaração, é necessário inserir alienações de ações, ativos financeiros, ouro e mercadorias realizadas em operações comuns ou day-trade. Também deverão ser incluídas operações nos mercados a termo, de opções e futuro realizadas na bolsa. Operações realizadas em fundos de investimentos imobiliários também constam aqui.

Resumo da declaração

Tudo certo até aqui? Ótimo, partamos para o resumo da declaração. Aqui nesta opção você confere todos os rendimentos tributáveis e deduções, calcula o imposto e obtém informações referentes à declaração.

Demais opções

– Declaração: você pode salvar, recuperar, deletar e importar dados anteriores.

– Imprimir: imprima a declaração ou seu recibo, bem como o DARF do IRPF, os informes e até as multas.

– Ferramentas: para evitar transtornos, você pode ir salvando cópias, usar a calculadora do programa, verificar atualizações (muito embora estejamos até hoje na versão 1.0 do programa gerador) e restaurar o arquivo salvo.

– Ajuda: o bicho pegou? Talvez a ajuda do programa possa ser útil. Além de área de perguntas e respostas e instruções, a parte boa é que você pode acessar um conteúdo e um tutorial do próprio programa para sanar suas dúvidas. A parte ruim é que roda em Flash.E quem trabalha por meio de aplicativos, como deve declarar?

Você trabalha com aplicativos e precisa entregar sua declaração? Se liga nessas dicas, caso o rendimento do ano tenha superado o limite anual de R$ 28.559,70:

Apps de transporte de passageiros

Quem trabalha como motorista (até mesmo de táxi, inclusive), não pode deduzir livro-caixa, devido a um desconto de 60% já aplicado sobre estes serviços para o imposto de renda. O ideal é entrar em contato com a empresa do aplicativo para conseguir um informe para adequar sua declaração.

AirBNB

Você trabalha com aluguel por temporada ou diárias via AirBNB?

Se você locar o imóvel pelo site, vai declarar todos os rendimentos auferidos com essa locação. Se locou para pessoa física, você tem uma ficha própria de rendimento recebido de pessoa física. Se locou para pessoa jurídica, igual: tem uma ficha de rendimento recebido de pessoa jurídica. O ponto de atenção é que você precisa ter um controle mensal desses valores, pois eles podem ficar sujeitos a tributação no Carnê-Leão. Também é importante pedir essas informações para a empresa.

Moedas Virtuais

Para quem negocia moedas virtuais, a recomendação é conversar com a exchange ou o gerente de banco que intermediou as operações e ter todos os comprovantes de rendimento relacionados a transações com criptomoedas, para saber qual é o saldo no ano-calendário de 2018, bem como quantidade e tipo de transação efetuada.

O que a Receita Federal esclarece é que, embora a atividade de moeda virtual ainda não tenha sido regulamentada, a pessoa física deve declarar como ganho de capital, recolhendo os 15% sobre transações que superaram os 30 mil reais.

Tanto o saldo quanto as operações realizadas entre 31/12/2017 e 31/12/2018 devem ser obtidas junto à corretora de criptomoedas.

Quem fica isento?

Todos aqueles que se enquadram nas situações abaixo serão considerados isentos de pagamento do IRPF:

• Pessoas rendimento mensal inferior a R$ 1.999,18;

• Proprietários de bens com valor superior a R$ 300 mil, desde que uma parte deles pertença a companheiro ou cônjuge de união estável, mediante regime parcial de bens;

• Dependentes do titular de outra declaração;

• Aposentados maiores de 65 anos cuja renda seja exclusivamente a aposentadoria;

• Quem recebe rendimentos exclusivos de pensão por morte ou reforma militar;

• Portadores de enfermidades graves (alienação mental, AIDS, cardiopatia grave, tuberculose ativa, esclerose múltipla, espondiloartrose anquilosante, fibrose cística, Parkinson, hanseníase, Paget em estado avançado, nefropatia e hepatopatia grave, contaminação por radiação, cegueira, paralisia incapacitante e irreversível) – em acordo com a Lei 7.713/88.

Desde 2008, quando foi extinta a Declaração Anual de Isento (DAI), o contribuinte pode se declarar isento mediante declaração escrita e assinada pelo próprio interessado, conforme previsto na Lei 7.115/83. Quem não tiver renda suficiente para declaração devem renovar seu CPF anualmente para mantê-lo ativo.

Fonte: Jornal Contábil